網(wǎng)站首頁 > 行業(yè)資訊

網(wǎng)站首頁 > 行業(yè)資訊 融資擔保是普惠金融體系的重要組成部分,對于發(fā)展普惠金融、促進資金融通,解決小微企業(yè)和“三農(nóng)”融資難融資貴的問題具有重要作用。在本條例公布之前,對融資擔保公司的規(guī)范法規(guī)是中國銀行業(yè)監(jiān)督管理委員會(以下簡稱“銀監(jiān)會”)等7部委制定的并于2010年3月8日公布的《融資性擔保公司管理暫行辦法》(以下簡稱“《辦法》”)。自《辦法》開始實施至本條例公布之前,銀監(jiān)會等各方陸續(xù)下發(fā)多份規(guī)范性文件,但由于我國各地區(qū)融資擔保行業(yè)監(jiān)管機構(gòu)不統(tǒng)一,融資擔保行業(yè)一直未得到有效規(guī)范,個別融資擔保機構(gòu)風(fēng)險事件的發(fā)生,暴露了出擔保機構(gòu)存在監(jiān)管不到位、經(jīng)營不規(guī)范、資本金不實、關(guān)聯(lián)交易復(fù)雜、扶持小微企業(yè)和“三農(nóng)”的意愿和能力不強等問題。以下就本條例的主要變化情況進行分析,本文最后討論本條例對融資擔保行業(yè)信用評級影響。

一、本條例解讀

(一)總則

1、第一條“為了支持普惠金融發(fā)展,促進資金融通,規(guī)范融資擔保公司的行為,防范風(fēng)險,制定本條例”,本條明確了立法的目的,是為了支持“普惠金融”,繼承了國發(fā)[2015]43號《關(guān)于促進融資擔保行業(yè)加快發(fā)展的意見》的指導(dǎo)思想。

2、第二條“本條例所稱融資擔保,是指擔保人為被擔保人借款、發(fā)行債券等債務(wù)融資提供擔保的行為”,定義主要變化在于字樣上由之前的“融資性擔保”調(diào)整為“融資擔保”,且將債券擔保合并至融資擔保業(yè)務(wù)規(guī)模限制中,對從事“融資擔保”業(yè)務(wù)的事實判斷有了依據(jù)。

(二)設(shè)立、變更和終止

1、第六條“設(shè)立融資擔保公司,應(yīng)當經(jīng)監(jiān)督管理部門批準。融資擔保公司的名稱中應(yīng)當標明融資擔保字樣。”明確了負責批準融資擔保公司的權(quán)限是地方監(jiān)管部門,同時融資擔保公司的名稱中應(yīng)標明“融資擔保”字樣,而不是《辦法》規(guī)定的“融資性擔保”。

2、第七條中規(guī)定設(shè)立融資擔保公司,除應(yīng)當符合《中華人民共和國公司法》的規(guī)定,還需具備其他條件,包括股東信譽良好,最近3年無重大違法違規(guī)記錄,實繳注冊資本不低于2,000萬元,且我國各省、自治區(qū)、直轄市根據(jù)本地區(qū)經(jīng)濟發(fā)展水平和融資擔保行業(yè)發(fā)展實際情況,可以提高實繳注冊資本最低限額,后期各地政策出臺,融資擔保公司設(shè)立會存在門檻差異。

3、第十條中規(guī)定融資擔保公司跨省、自治區(qū)、直轄市設(shè)立分支機構(gòu),應(yīng)當具備一定條件,包括注冊資本不低于人民幣10.00億元;經(jīng)營融資擔保業(yè)務(wù)3年以上,且最近兩個會計年度連續(xù)盈利;最近兩年無重大違法違規(guī)記錄。此外,還明確了融資擔保公司跨區(qū)域的分支機構(gòu)為屬地監(jiān)管,由分支機構(gòu)所在地監(jiān)督管理部門負責監(jiān)督。

(三)經(jīng)營規(guī)則

1、第十五條規(guī)定融資擔保公司的擔保責任余額不得超過其凈資產(chǎn)的10倍,對主要為小微企業(yè)和農(nóng)業(yè)、農(nóng)村、農(nóng)民服務(wù)的融資擔保公司,前款規(guī)定的倍數(shù)上限可以提高至15倍。旨在強調(diào)為小微企業(yè)和“三農(nóng)”的融資需求提供服務(wù)。

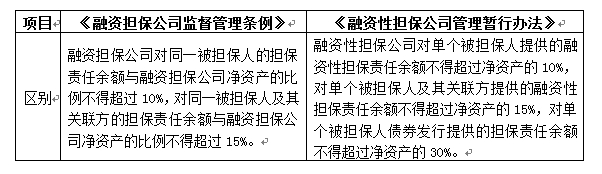

2、第十六條規(guī)定“融資擔保公司對同一被擔保人的擔保責任余額與融資擔保公司凈資產(chǎn)的比例不得超過10%,對同一被擔保人及其關(guān)聯(lián)方的擔保責任余額與融資擔保公司凈資產(chǎn)的比例不得超過15%”。這條規(guī)定與《辦法》基本相同,但是“對單個被擔保人債券發(fā)行提供的擔保責任余額不得超過凈資產(chǎn)的30%”的要求被刪除,就法無明文禁止皆可為,本條例無廢止條款,即可以理解為已有法規(guī)中與本條例不矛盾的依然需要遵照執(zhí)行,相矛盾的地方按照本條例執(zhí)行,由于本條例將債券擔保合并至融資擔保業(yè)務(wù)規(guī)模限制中,意味著融資擔保公司對同一被擔保人的擔保責任余額與融資擔保公司凈資產(chǎn)的比例不得超過10%適用于債券擔保。

(四)監(jiān)督管理

1、第三十條規(guī)定監(jiān)督管理部門發(fā)現(xiàn)融資擔保公司的經(jīng)營活動可能形成重大風(fēng)險的,經(jīng)監(jiān)督管理部門主要負責人批準,可以區(qū)別情形,采取的措施包括責令其暫停部分業(yè)務(wù);限制其自有資金運用的規(guī)模和方式;責令其停止增設(shè)分支機構(gòu)。此條規(guī)定一方面加大地方監(jiān)管部門的授權(quán)范圍,同時進一步明確了對融資擔保公司跨區(qū)經(jīng)營屬地監(jiān)管。

2、第三十一條規(guī)定融資擔保公司跨區(qū)、自治區(qū)、直轄市開展業(yè)務(wù)的,應(yīng)當按季向所在監(jiān)督管理部門和業(yè)務(wù)發(fā)生地監(jiān)督管理部門報告業(yè)務(wù)開展情況,進一步加強融資擔保公司跨區(qū)經(jīng)營信息披露的監(jiān)管要求。

二、本條例對融資擔保行業(yè)長期和短期的影響

本條例于2017年10月1日實施前設(shè)立的融資擔保公司不符合條件的,應(yīng)當在所在地監(jiān)督管理部門規(guī)定的期限內(nèi)達到本條例規(guī)定的條件,對于逾期仍不符合規(guī)定條件的,不得開展新的融資擔保業(yè)務(wù)。本條例較《辦法》的主要變化在于進一步明確立法的目的在于支持普惠金融發(fā)展,促進資金融通;推動建立政府性融資擔保體系,建立政府、銀行和擔保機構(gòu)的合作機制;對融資擔保公司的準入門檻在一定基準上實行地區(qū)差異化;明確了融資擔保公司跨區(qū)經(jīng)營屬地監(jiān)管,提高了跨區(qū)經(jīng)營融資擔保公司基本要求和信息披露頻率;放寬了為小微企業(yè)和“三農(nóng)”服務(wù)的融資擔保公司擔保規(guī)模;一定程度上限制了融資擔保公司債券擔保單一最大客戶擔保規(guī)模。

(一)短期而言,融資擔保公司存量擔保規(guī)模變化不大,新增擔保規(guī)模受到限制,業(yè)務(wù)結(jié)構(gòu)和服務(wù)對象開始調(diào)整

從短期來看,各地區(qū)依據(jù)本條例將紛紛出臺相關(guān)細則,融資擔保公司依據(jù)細則進行整改,短期內(nèi)本條例對融資擔保公司存量在保規(guī)模影響不大,在資本金規(guī)模暫時不變情況下,會促使融資擔保公司壓縮新增債券擔保單筆額度,新增擔保規(guī)模受到限制,擔保業(yè)務(wù)更多朝向服務(wù)小微企業(yè)和農(nóng)業(yè)、農(nóng)村、農(nóng)民,業(yè)務(wù)結(jié)構(gòu)和服務(wù)對象開始調(diào)整。

(二)長期而言,受門檻調(diào)整和行業(yè)整改影響,融資擔保行業(yè)進一步減量增質(zhì),行業(yè)體系進一步完善,業(yè)務(wù)結(jié)構(gòu)有所調(diào)整,政策扶持小微企業(yè)和“三農(nóng)”更加顯著

從長期來看,各地區(qū)不符合本條例規(guī)定的融資擔保公司整改完成,對于逾期仍不符合規(guī)定的,會面臨停止開展新融資擔保業(yè)務(wù)的局面。長期來看,融資擔保政策扶持小微企業(yè)和“三農(nóng)”更加顯著,相關(guān)融資擔保規(guī)模增加,債券擔保規(guī)模增速放緩,融資擔保業(yè)務(wù)結(jié)構(gòu)有所調(diào)整,跨區(qū)域經(jīng)營屬地監(jiān)管增強。此外,對準入門檻和跨區(qū)域經(jīng)營門檻的調(diào)整,會淘汰部分資本規(guī)模小、風(fēng)險控制能力差的融資擔保公司,融資擔保體系進一步完善。

三、本條例對融資擔保行業(yè)信用評級影響

本文認為未來我國融資擔保行業(yè)償債環(huán)境將進一步規(guī)范,監(jiān)管力度不斷加強,政策扶持力度更加凸顯,業(yè)務(wù)結(jié)構(gòu)有所調(diào)整,外部可用償債來源增加。

在償債環(huán)境方面,融資擔保行業(yè)政策環(huán)境進一步規(guī)范,監(jiān)管力度不斷加強,實行由中央擬定監(jiān)管制度,地方政府負責監(jiān)管的層級化監(jiān)管體制。政府性融資擔保體系逐步完成,政府、銀行和擔保機構(gòu)之間的合作機制初步建立,風(fēng)險分擔機制進一步完善,政策扶持明確朝向小微企業(yè)和“三農(nóng)”,有利于提升政策措施的穩(wěn)定性和權(quán)威性,增強融資擔保行業(yè)為小微企業(yè)和“三農(nóng)”服務(wù)的意愿和能力。

在財富創(chuàng)造能力方面,本條例對融資擔保公司業(yè)務(wù)規(guī)模、業(yè)務(wù)結(jié)構(gòu)和跨區(qū)發(fā)展有所影響。主要為小微企業(yè)和“三農(nóng)”服務(wù)的融資擔保公司擔保規(guī)模將進一步放寬,杠桿倍數(shù)最高可上升至15倍。對其他融資擔保公司而言,杠桿倍數(shù)無變化且最高仍為10倍,但在資本金規(guī)模不變情況下對債券擔保單一最大客戶擔保額度影響較大,由之前不超過凈資產(chǎn)30%壓縮至不超過10%,但目前我國融資擔保公司債券擔保單一最大客戶擔保額度基本超過其凈資產(chǎn)10%且絕大部分保持在20%~30%之間,為此,長期來看融資擔保公司債券擔保規(guī)模增速放緩,擔保公司之間合作加強,單一債券由多家融資擔保公司分保或聯(lián)保增加。由于政策扶持和導(dǎo)向,融資擔保公司對小微企業(yè)和“三農(nóng)”服務(wù)的意愿和能力加強,加之政府、銀行和融資擔保公司風(fēng)險分擔機制完善,三方之間合作進一步緊密,扶持小微和“三農(nóng)”的間接融資擔保規(guī)模保持增長,融資擔保業(yè)務(wù)結(jié)構(gòu)有所調(diào)整。此外,融資擔保公司跨區(qū)域經(jīng)營屬地監(jiān)管進一步明確,跨區(qū)經(jīng)營基本要求和信息披露機制進一步完善,跨區(qū)域經(jīng)營融資擔保業(yè)務(wù)規(guī)模增速會有所放緩。

在償債來源方面,融資擔保公司償債來源主要為經(jīng)常性收入、融資性收入、可變現(xiàn)資產(chǎn)等。本條例指出擴大為小微企業(yè)和“三農(nóng)”提供融資擔保業(yè)務(wù)的規(guī)模并保持較低的費率水平,在融資擔保業(yè)務(wù)結(jié)構(gòu)有所調(diào)整,擔保費率水平下降情況下,融資擔保公司融資性收入受到影響。但另一方面,本條例指出政府性融資擔保體系會進一步建立,各地財政部通過資本金投入方式的財政支持方式形成,政府支持力度會加大,外部可用償債來源增加。

在債務(wù)償付能力方面,債券擔保單一最大客戶擔保責任余額占凈資產(chǎn)比例的壓縮有利于降低融資擔保公司客戶集中度風(fēng)險。另一方面,融資擔保公司之間合作加強,多家機構(gòu)分保或聯(lián)保的增加一定程度上能降低單一融資擔保公司代償風(fēng)險。此外,對小微企業(yè)和“三農(nóng)”融資擔保杠桿倍數(shù)的放大,相關(guān)融資擔保業(yè)務(wù)規(guī)模增加,對融資擔保公司風(fēng)險管理能力提出更高要求。